Vyriausybė pritarė siūlomam bankų solidarumo įnašui: pinigai bus naudojami karinei infrastruktūrai

(1)Tam pritarė visi ministrai išskyrus ekonomikos ir inovacijų ministrę Aušrinę Armonaitę, kuri susilaikė. Įstatymo projektas Seimo plenarinių posėdžių salėje, pateikimo stadijoje, turėtų būti pristatytas balandžio pabaigoje.

Įstatymo projektu siūloma nustatyti laikinojo solidarumo įnašo, kurį mokėtų kredito įstaigos ir filialai, įsteigti Lietuvoje, iš dalies netikėtų grynųjų palūkanų pajamų, apskaičiavimo, deklaravimo, sumokėjimo ir administravimo tvarką. Taip pat nustatyti, kad įstatymas būtų taikomas laikinai, t. y. laikinasis solidarumo įnašas būtų mokamas tik už 2023 metų dalį ir 2024 metais gautas grynąsias palūkanų pajamas.

Iš laikinojo solidarumo įnašo surinktos lėšos bus panaudojamos karinio mobilumo ir dvigubo naudojimo (civilinėms ir karinėms reikmėms) transporto infrastruktūros, taip pat karinės infrastruktūros, reikalingos priimančiosios šalies paramai užtikrinti, pritaikymo ir (ar) sukūrimo projektams finansuoti.

Galiausiai, laikinąjį solidarumo įnašą administruos, jo apskaičiavimo, deklaravimo ir sumokėjimo teisingumo kontrolę vykdys Valstybinė mokesčių inspekcija, mutatis mutandis taikydama atitinkamas Mokesčių administravimo įstatymo nuostatas.

Įstatymo projektui įgyvendinti valstybės biudžeto lėšų nereikės.

Tikimasi, kad įgyvendinus Įstatymo projektą 2023 metais į valstybės biudžetą bus surinkta apie 130 mln. eurų, 2024 metais – apie 230 mln. eurų, o 2025 metais – apie 50 mln. eurų.

Praėjusią savaitę, atsižvelgus į gautus pasiūlymus, Finansų ministerija ir LB patikslino laikino solidarumo įnašo įstatymo projektą, kuriuo siūloma nukreipti dalį netikėtų bankų grynųjų palūkanų pajamų karinio mobilumo ir karinės transporto infrastruktūros projektams finansuoti.

Vienas iš svarbiausių projekto pakeitimų – įtraukiama išlyga dėl naujų kreditavimo sutarčių, siekiant visiškai atriboti naujo kreditavimo veiklą nuo laikino solidarumo įnašo.

Atsižvelgiant į Konkurencijos tarybos pastabas, laikinas solidarumo įnašas bus taikomas visoms kredito įstaigoms, netaikant 400 mln. eurų, t. y. 1 proc. nuo visų rezidentų indėlių ribos, tačiau bazei taikomas koeficientas, atspindintis kiekvienos kredito įstaigos veiklos Lietuvoje dalį. Tokiu būdu atsižvelgiama, kad susidariusi netipinė situacija susiformavo iš esmės dėl ekonominių procesų ir veiklos bei rinkos netobulumų Lietuvoje, o ne dėl finansų įstaigų verslo sprendimų.

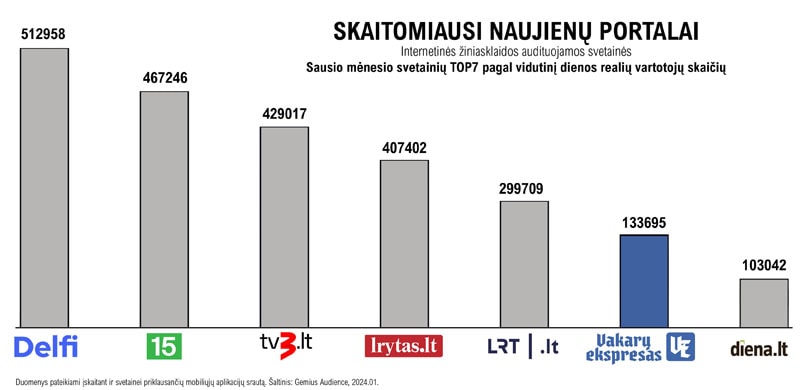

Šiuo metu skaitomiausi

Rašyti komentarą